Вы собрались купить квартиру в ипотеку.

Банк одобрил заявку на кредит, агент подыскал подходящую квартиру. Следующий шаг — собрать для банка полный комплект документов. В нем обязательно будет оценка недвижимости.

Елена Евстратова

продавала и покупала недвижимость с оценкой

Когда банк дает заемщику ипотечный кредит, он автоматически берёт в залог ту недвижимость, которую на этот кредит покупают: «Вот тебе деньги, но, пока ты всё не вернешь, квартира как бы моя». Если заемщик не возвращает деньги, банк имеет право забрать квартиру и продать ее на торгах.

Сила ипотечного кредита как раз в том, что квартиру легко продать с торгов — на языке банков это ликвидный залог. Банки уверены в выдаваемых кредитах, поэтому могут снижать ставки.

Банку важно, на что именно он дает 3 000 000 рублей: на хижину или на квартиру. Сможет ли он в случае чего продать эту квартиру за те же 3 миллиона? На этот вопрос ему должна ответить оценка.

Для покупателя оценка — дополнительная гарантия, что объект стоит тех денег, за которые продается.

Оценкой недвижимости занимаются оценщики. Их деятельность регулируется федеральным законом «Об оценочной деятельности в Российской Федерации». Это может быть компания или индивидуальный предприниматель.

Что обязательно должно быть у оценщика:

По закону банки обязаны принимать оценку любого оценщика. Но в реальности банки сами аккредитовывают компании, оценке которых доверяют. Какие именно оценщики котируются у конкретного банка, обычно написано на сайте. Сбербанк сотрудничает с 256 оценщиками, банк «Возрождение» — с 90.

Позвоните по списку оценочных компаний, предложенному в банке. Вот что нужно выяснить в разговоре.

Как быстро выезжает оценщик. Нормальный срок — 1—2 дня.

Как долго готовится отчет. Обычно за 3—5 дней.

Сколько стоит оценка. Средняя стоимость по Санкт-Петербургу — 3000 рублей. В Москве цены начинаются от 2500 рублей.

Оценка квартиры оформляется в виде отчета. Отчет хранится в распечатанном виде вместе с закладной на квартиру.

В отчете обязательно должно быть прописано:

- кто заказал и кто выполнил оценку, по какому методу;

- что это за квартира, в каком состоянии, как ей пользуются;

- как дела на рынке, на котором эта квартира будет продаваться;

- за сколько ее можно будет продать обычно или с торгов;

- какие есть приложения к оценке в виде фотографий и копий документов.

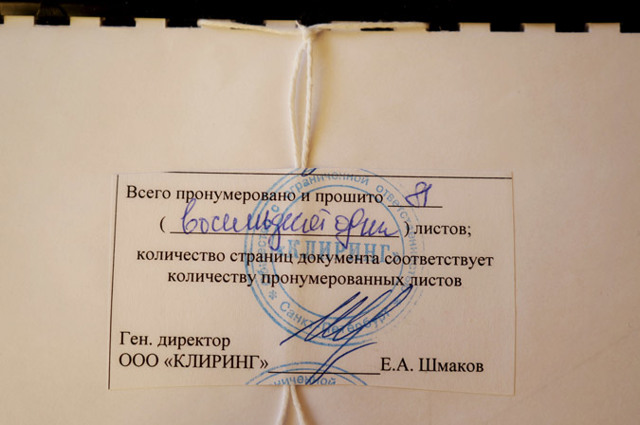

Без печати и подписи оценщика отчет недействителен. К отчету прикладывают одностраничный документ с кратким содержанием отчета. Его отдают в банк вместе с отчетом.

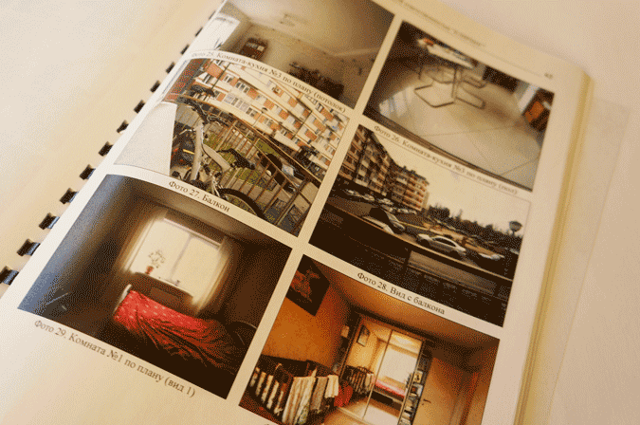

На обложке отчета — основная информация о квартире, заказчике и исполнителеФотографии из отчета об оценке. В отчете фигурируют копии всех документов, а также фотографии всех деталей квартиры, включая пол и светильникиОбъем хорошо сделанного отчета — не менее 40 страницОтчет распечатывают, брошюруют и обязательно прошивают

- Задача оценщика — рассчитать рыночную и ликвидационную стоимость объекта.

- Рыночная стоимость — цена квартиры, если ее продавать без спешки и форс-мажорных обстоятельств.

- Ликвидационная стоимость — минимальная цена, за которую банк продаст квартиру в короткий срок.

- Чтобы рассчитать эти показатели, оценщик оценивает саму квартиру и смотрит состояние рынка недвижимости по похожим объектам.

Район, в котором находится недвижимость. Он влияет на стоимость квадратного метра: в Санкт-Петербурге квадратный метр в Московском районе в среднем на 20 000 рублей дороже, чем в Невском. Поэтому квартира в новом доме, который построили среди старых панельных домов, будет стоить дешевле аналогов в хорошем районе.

Оценщики используют исследования и данные с порталов недвижимости. Это страница исследования с сайта «Бюллетень недвижимости»

Технические характеристики здания: в каком году дом построили, когда делали капитальный ремонт и сколько в доме этажей. Учитывается всё: наличие мусоропровода, организованность парковки, состояние парадной.

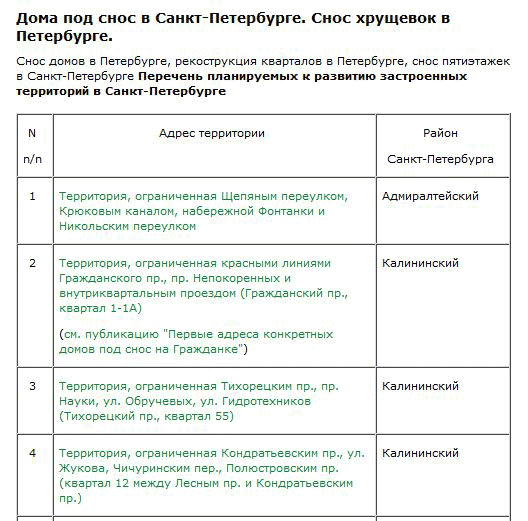

Оценщик убедился, что в ближайшие 20 лет дом не снесутДом обязательно проверяют по базе домов под снос или реконструкцию

Состояние квартиры. Какой этаж, сколько комнат и есть ли ремонт. Оценщик смотрит даже на то, линолеум или ламинат постелен на полу, есть ли кафель в ванной и как сделано освещение в квартире.

Состояние квартиры имеет значение: если обои грязные, в отчете ставят пометку «требует ремонта».

Ремонт с обоями и за 70 тысяч рублей, и за 5 тысяч приравнивается к «евроремонту». Поэтому ждать, что оценщик включит в стоимость квартиры полную цену дизайнерского ремонта, не стоит. В лучшем случае он поставит повышающий коэффициент на ремонт.

Фрагмент отчета, в котором оценщик сравнивает несколько квартир

Ликвидационная стоимость рассчитывается по формулам. Здесь имеют значение эластичность спроса и стоимость денег во времени.

Пример эластичности спроса. На трехкомнатную квартиру в новом доме на первом этаже спрос небольшой, потому что большой метраж и низкий этаж отпугивают покупателей. Продать такую квартиру за короткий срок можно только по низкой цене. Разница между рыночной и ликвидационной ценой — до 3 млн рублей.

На однокомнатную квартиру на среднем этаже панельного дома в 5 минутах ходьбы от метро высокий спрос, потому что такие квартиры всегда востребованы рынком. Ликвидационная стоимость такой квартиры близка к рыночной.

Пример стоимости денег во времени. Когда речь идет о больших сроках и больших деньгах, часто говорят, что деньги дешевеют со временем.

То есть рубль сейчас более ценный, чем рубль через год. Если квартиру можно продать дешевле и сейчас, то это лучше, чем чуть дороже и потом.

У этого принципа много обоснований: инфляция, политические риски, человеческая смертность и мировой прогресс.

Для простоты можно считать так: рыночные цены на жилье медленно падают, а деньги дешевеют из-за инфляции, поэтому квартиру лучше продавать сейчас.

Когда квартира продается по ликвидационной цене, погашается в первую очередь кредит. Остатки средств получает заемщик. Поэтому чем выше ликвидационная цена, тем больше денег останется у него на руках.

Ликвидационная стоимость у бюджетной квартиры ненамного отличается от рыночной. Ее проще всего продать на рынке, поскольку на них есть спрос. Элитная квартира в новостройке будет долго продаваться даже с дисконтом.

Мы выбрали квартиры в пределах одного района по данным портала недвижимости EMLS

Комментарий

25 минут от метро пешком

Комментарий

Высокие потолки, две минуты от метро

Комментарий

4 остановки от метро, без ремонта

Комментарий

Дом бизнес-класса, вид на Смольный собор

Ипотечный кредит выдается из расчета рыночной стоимости объекта. Если собственники квартиры оценивают ее дороже, чем оценочная компания, банк всё равно ориентируется на отчет и уменьшает сумму кредита. Поэтому стоимость покупаемой квартиры и рыночная стоимость, указанная оценщиком, не должны резко отличаться.

Если вам очень понравилась квартира, но она стоит дороже аналогов, поговорите с оценщиком. Если квартиру нужно оценить на определенную сумму, не бойтесь назвать ее. Оценщики войдут в ваше положение. Они могут поставить повышающий коэффициент на такие мелочи, как наличие стеклопакетов или хороший гарнитур на кухне, который якобы остается следующим хозяевам.

Если квартиру нужно оценить на определенную стоимость, не бойтесь поговорить с оценщиком и назвать ее

Для однокомнатной квартиры вилка в оценке достигает 600 000 рублей за счет повышающих коэффициентов.

Во многих квартирах сделана перепланировка. Если она несущественная и не затрагивает несущих конструкций, банк, скорее всего, ее пропустит. Оценщики указывают в отчетах характер перепланировки и то, сколько стоит узаконить ее официально. Банк сам решает, выдавать кредит под квартиру с перепланировкой или нет.

- Звоните в несколько оценочных компаний сразу. Ориентируйтесь на цену и сроки оценки. На всё уйдет минимум неделя.

- Выбирайте компанию с аккредитацией или со стажем. Так вы избежите мелких придирок банка к отчету. Можно сразу обращаться к проверенным банком оценщикам.

- Назовите оценщику желаемую сумму оценки квартиры. Он может пойти навстречу.

- Предложите выслать собственные фотографии. Оценщики любят дистанционную работу и, если можно будет составить отчет без выезда, скорее всего, согласятся.

- Оценка действительна 6 месяцев. Не тяните с покупкой.

Оценка квартиры для ипотеки Сбербанка, ВТБ и других банков: стоимость и необходимые документы

- Подробнее про оценку квартиры для ипотеки

- Зачем оценивать квартиру?

- Зачем это банку

- Документы для оценки квартиры

- Независимые специалисты

- Аккредитованные банком

- Стоимость оценки квартиры для ипотеки

- За чей счет проводится оценка квартиры для ипотеки?

- Кто оценивает квартиры?

- Как выбрать оценщика?

- Возможные проблемы и нюансы

- Преимущества и недостатки оценки квартиры для ипотеки

На основании отчета оценочной компании банк проводит свою аналитику, в результате чего конечная стоимость может быть значительно меньше. Это уже требования внутренних документов. Банк должен учитывать не только стоимость недвижимости на момент оценки, но и возможные риски, а также применять понижающие коэффициенты с учетом потенциальной цены в будущем. В среднем, от отчета об оценке можно смело вычитывать еще около 20-40% цены, которые уйдут на корректировку банком.

Некоторые клиенты задаются вопросом, зачем же тогда вообще делать оценку, если банк все равно проводит свой анализ? Это уже обязательное требование статьи 8 Закона №135-ФЗ. В одном из пунктов сказано, что оценку нужно обязательно проводить при ипотечном кредитовании, если есть споры касательно величины стоимости объекта.

Так как спорные ситуации касательно цены объекта залога могут возникнуть в любой момент, даже после оформления кредита, это потенциально может привести к отказу от выплат. То есть, повышаются риски, чего любой банк старается избегать всеми силами.

Как следствие возникает обязательное требование к потенциальным кредитам об оценке. Как уже было сказано выше, это правило распространяется только на те квартиры, которые предоставляются в залог дополнительно, помимо (или вместо) объекта кредитования.

Что хочет узнать банк

В теории банк может взять на работу оценщика с лицензией (другие не имеют права производить оценку). На практике услуги такого специалиста обходятся слишком дорого.

Потому банк запрашивает у клиентов отчеты об оценке от аккредитованных оценочных компаний и уже на их основании применяет корректировки.

То есть, банк хочет узнать, сколько официально будет стоить квартира, и только потом изменять стоимость в меньшую сторону (и практически никогда в большую) для минимизации рисков.

Документы для оценки квартиры

Для заключения договора об оценке квартиры оценочной компании нужно предоставить сравнительно небольшой пакет документов.

Некоторые организации также просят фотографии недвижимости с разных ракурсов, однако по правилам, оценщик обязан самостоятельно выезжать на место расположения объекта и лично фотографировать все, что ему может потребоваться.

Как следствие, лучше настаивать на личном выезде (в некоторых случаях, это может привести к повышению стоимости услуг компании). Нужно понимать, что фактически на качестве оценки это мало сказывается, так как алгоритмы оценки и общие принципы в обоих случаях одинаковы.

Для первичного жилья

При проведении оценки первичного жилья самыми важными документами являются:

- Акт приемки. В нем обязательно должен быть указан почтовый адрес квартиры (а не место строительства).

- Договор долевого участия.

- Паспорт клиента.

Зачастую дополнительной документации не требуется, так как все, что нужно для составления отчета есть в акте и договоре. Однако многое зависит от оценочной компании. При подписании договора рекомендуется уточнять у представителя оценочной компании, что еще может понадобиться для составления отчета.

Для вторичного жилья

При передаче в залог вторичного жилья подразумевается, что оно уже некоторое время принадлежит заемщику и все требуемые документы у него есть. Как следствие, придется предоставить:

- Техпаспорт БТИ.

- Свидетельство госрегистрации недвижимости.

- Договор покупки-продажи, дарения или любой другой аналогичный документ, подтверждающий факт владения квартирой.

- Паспорт клиента.

Стоимость услуг за составление отчета об оценке квартиры для ипотеки может варьироваться в очень широких пределах в зависимости от типа недвижимости, места его расположения, выбранной оценочной компании и территориального расположения объекта.

Например, самые дорогие варианты оценки в столице и областных центрах. Чем дальше от них, тем ниже цены. В среднем, один отчет об оценке стандартной квартиры, расположенной в городе и легко доступной для осмотра, обойдется примерно в 5-6 тысяч рублей. В отдельных случаях цена может быть ниже, но и выше она также бывает очень редко.

Оценка недвижимости вменяется в обязанности клиента. И оплачивать он ее должен за свой счет, без всякого права компенсации понесенных затрат (даже если банк в конечном итоге в кредите отказал). Из-за этого, нередко банк самостоятельно проводит предварительный анализ предлагаемой недвижимости.

Если ее стоимость устраивает и других причин для отказа нет, только тогда от клиента требуют оплатить оценку. Во многих случаях банки сотрудничают с отдельными, так называемыми аккредитованными оценщиками. Зачастую отчеты от них принимаются без замечаний.

Но так как банк по закону не может ограничить клиента, в теории, последний может обратиться и в другую, неаккредитованную конторы. Нужно понимать, что при этом банк будет придираться к каждой букве, цифре и запятой.

Банк же платит за оценку только в исключительных случаях. Например, тогда, когда нужно подавать в суд на недобросовестного клиента. В такой ситуации нужно четко понимать, сколько может стоить недвижимость, а от проблемного заемщика вряд ли получится добиться оплаты услуг оценочной компании, раз уж он и по кредиту не платит.

Оценивать квартиры могут только те оценщики, который имеют соответствующий квалификационный аттестат. Проще говоря – те, кто специально на это учился и может подтвердить факт обучения.

Такие лица могут работать от лица оценочной компании или на основании отдельного трудового договора.

В случае с оценкой недвижимости для банка, важным является разделение всех таких специалистов на независимых и аккредитованных.

Независимые специалисты

Это оценочные компании, которые не соответствуют требованиям банка или просто не пожелали подавать документы на аккредитацию. Это не значит, что они делают свою работу плохо, но это значит, что банк может не принимать их отчеты под любыми, даже надуманными поводами. Заставить рассматривать отчет можно, но проще обращаться сразу к аккредитованным компаниям.

Аккредитованные банком

В данную категорию попадают оценочные компании, которые выполняют все требования банка, благодаря чему появляются в его списках и рекомендуются клиента. В данном случае сотрудничество взаимовыгодное.

Банк получает лояльные компании, которые у него же обслуживаются и предоставляют отчеты в том виде, в котором нужно. Оценщики в свою очередь получают регулярный и стабильный приток клиентов.

Нередко есть и другие договоренности, например, об отчислении части оплаты в качестве агентского вознаграждения банку.

Выбирать нужно среди тех компаний, которые аккредитованы банком. Их перечень есть на сайте любого банка, но нужно помнить, что оценщик может быть аккредитован не во всех банках. То есть, его отчет может где-то не подойти. Это актуально для тех ситуаций, когда клиент еще сам не знает, где будет брать кредит.

Из представленного перечня компаний нужно выбрать ту, которая предоставляет свои услуги по минимально возможной цене и в подходящий срок. Важнее – цена. Срок обычно роли практически не играет, да и редко когда он превышает 1 неделю.

В остальном, разницы практически нет. Все работают по одинаковым правилам и предоставляют одинаковые пакеты услуг.

Удобства выбора аккредитованной компании заключается еще и в том, что потенциальному заемщику не нужно проверять документы, на основании которых оценщик работает. Да, лучше это все же сделать, на всякий случай, однако не обязательно.

И наоборот, если обращаться в неаккредитованную компанию, проверять документы нужно обязательно. Банк просто не примет отчет об оценке, если тот составлен человеком, который не имел права оценивать недвижимость.

Большинство банков устанавливает граничные сроки действительности отчетов об оценке. Их нужно заказывать заранее, но незадолго до обращения в банк.

Например, Сбербанк принимает отчеты составленные не позже чем за полгода до даты обращения в банк. Это верно и по отношению к другим банкам. В зависимости от выбранной финансовой организации, срок может изменяться.

Рекомендуется уточнять его по телефону горячей линии или непосредственно у специалистов.

Четкого требования о личном посещении оценщиком объекта, стоимость которого он должен определять, нигде нет. Однако та компания, которая самостоятельно обеспечивает выезд специалиста обычно выдает более качественный результат, к которому банк вряд ли придерется.

В отчете об оценке должно быть четко сказано, на основании чего он указал цену. Самый распространенный, простой и одновременно точный вариант: на основании существующих предложений на рынке с применением корректирующих коэффициентов. Обычно делается подборка из трех объектов и высчитывается средняя цена за квадратный метр.

Потом эта цена корректируется, в зависимости от того, насколько отличаются примеры от основного объекта в лучшую или худшую сторону, и потом полученная стоимость умножается на количество квадратных метров целевой квартиры. И только если никаких близких аналогов нет, оценка производится по другим, более сложным и не настолько точным принципам.

Нередко в отчете предлагается сразу несколько вариантов.

Главным и основным преимуществом оценки недвижимости является четкое определение цены квартиры. Разумеется, банк может (и скорее всего будет) снижать ее стоимость с целью минимизации рисков, но для этого он все равно должен отталкиваться от реальной стоимости. Как следствие, не получится слишком уж занизить цену и тем самым заставить клиента предоставлять еще один залог.

Кроме того, оценка может использоваться в суде, если до него дойдет, как подтверждение справедливой стоимости объекта недвижимости. Специалисты рекомендуют производить оценку даже в тех случаях, когда это не является обязательным требованием банка.

Так потенциальный или действующий заемщик может обезопасить себя от ничем не обоснованных условий, комиссий и штрафных платежей банка.

Недостаток тут всего один: необходимость платить. Стоимость услуг оценочной компании не поражает воображение, однако 5-6 тысяч рублей, это все весомая цифра. Именно поэтому рекомендуется выбирать ту компанию, которая предлагает самую низкую стоимость с сохранением высокого качества работы.

Оценка квартиры для ипотеки — стоимость и как происходит

Время на прочтение: 5 минут(ы)

Оценка квартиры – обязательное условие оформления ипотеки в любом кредитном учреждении, так как на основании результатов полученной экспертизы кредитор определяет ликвидность объекта и, соответственно, сумму кредита, которую он готов предоставить. Сегодня мы поговорим о том, как проводится оценка квартиры для ипотеки, и о каких особенностях процедуры следует знать.

Оценка квартиры для ипотеки: что нужно знать

Для чего нужна

Оценка квартиры – не что иное, как определение ее рыночной стоимости. Данная процедура активно используется банками для соблюдения юридической чистоты сделок купли-продажи и снижения собственных рисков невозврата средств заемщиком.

Кто оплачивает?

При проведении оценки квартиры услуги специалиста оплачиваются потенциальным заемщиком.

Сколько действует?

Согласно приказу Минэкономразвития РФ отчет об оценке квартиры действителен в течение шести месяцев, по истечении которых документ теряет какую-либо юридическую силу. После окончания срока действия отчета требуется повторное проведение процедуры.

Кто делает?

Определять стоимость квартиры вправе только оценщик, имеющий соответствующую квалификацию и разрешение на проведение оценочной деятельности. Вследствие этого оценочные услуги предоставляют аккредитованные финансовые учреждения, оценочные компании и независимые оценщики.

Зачастую банк предлагает заемщикам свой список аккредитованных оценщиков, однако настаивать на выборе конкретного специалиста кредитор не вправе – покупатель самостоятельно определяет оценочную компанию.

На что влияет?

Как уже было сказано, результат оценки квартиры оказывает непосредственное влияние на сумму кредита, которую одобрит банк.

Все дело в том, что оценка определяет рыночную и ликвидную стоимость, что дает кредитору информацию о том, за какую сумму может быть реализован объект в случае наступления неплатежеспособности заемщика.

Соответственно, чем выше оценочная стоимость жилья, тем больше возможная сумма кредита.

Обязательна ли оценка квартиры при ипотеке?

Согласно действующему законодательству об ипотеке проведение оценки жилья при оформлении жилищного кредита – обязательная процедура.

Сколько стоит?

Стоимость проведения оценки квартиры устанавливается компанией, оказывающей такие услуги. Основными факторами, влияющими на окончательную стоимость экспертизы, являются:

- площадь квартиры;

- расположение объекта;

- качественные характеристики;

- срочность процедуры.

В настоящий момент средняя стоимость оценки типовой квартиры колеблется в районе 5 тысяч рублей. Однако для нестандартных объектов сумма может существенно увеличиться.

После оценки квартиры для ипотеки: что дальше?

После того, как оценка будет проведена, покупателю необходимо передать результаты экспертизы в банк, где уполномоченные сотрудники проверят отчет и сопутствующие документы на подлинность. После проверки банк уведомляет заемщика об одобрении кредита и приглашает в отделение для оформления сделки.

Список документов

Основными документами, необходимыми для проведения оценки квартиры, являются:

- правоустанавливающая документация (договор купли-продажи, свидетельство о регистрации и прочее);

- кадастровый паспорт;

- план помещения (опционально);

- общегражданский паспорт клиента.

Как происходит оценка квартиры при ипотеке?

Для проведения оценки покупателю квартиры необходимо, первым делом, подобрать подходящую оценочную компанию и заключить договор об оказании услуг. После этого специалист выезжает на объект в оговоренное время и последовательно выполняет стандартные этапы проведения оценки жилья:

- осматривает помещение на соответствие схемам БТИ;

- фотографирует жилые и прилегающие территории;

- рассчитывает стоимость недвижимости с применением различных способов и методик;

- корректирует полученные данные с учетом сильных и слабых сторон объекта;

- подготавливает отчетную документацию.

В отчете об оценке квартиры эксперт указывает:

- сведения общего характера об оценщике и заказчике;

- задействованные методики исследования;

- информацию об объекте;

- результаты исследования рынка недвижимости;

- рыночную/ликвидационную стоимость объекта.

Итоговый отчет оценщик подкрепляет приложениями, состоящими из ранее полученных материалов (в том числе и фото) и сведений.

Оценка недвижимости для ипотеки в Сбербанке

Оценка недвижимости для оформления ипотеки в «Сбербанке» имеет свои особенности, о которых следует знать каждому потенциальному заемщику.

Важнейшим условием является выбор оценочной компании, аккредитованной банком. Найти перечень таких организаций можно на официальном сайте «Сбербанка».

Работа с аккредитованной банком компанией хороша тем, что оценщики уже в курсе всех требований банка, а значит, отчет будет гарантированно принят банком.

При оформлении ипотечного кредита «Сбербанк» в обязательном порядке выставляет потенциальным заемщикам список требований, котором должен соответствовать оценочный отчет.

Именно поэтому крайне важно работать с аккредитованными учреждениями. В противном случае банк потребует переделать отчет или не примет его вовсе.

Перечень документов, необходимых для проведения оценочной экспертизы при оформлении ипотеки в Сбербанке, выглядит следующим образом:

- правоустанавливающий документ: договор купли-продажи/ренты/долевого участия/дарения;

- документы БТИ: технический/кадастровый паспорт, поэтажный план, пояснения к объекту;

- документ, удостоверяющий личность заемщика (паспорт);

- сведения о наличии обременений объекта.

В качестве дополнительной документации могут потребоваться:

- свидетельство о смерти собственника квартиры (если жилье было передано в наследство);

- список объектов, подлежащих оценке (если их несколько).

В оценочном отчете для «Сбербанка» указываются данные о:

- метраже помещений;

- состоянии жилой площади;

- высоте потолков;

- соответствии планировки квартиры плану БТИ;

- системах отопления/электроснабжения/водоснабжения;

- дате постройки, материале стен и виде перекрытий;

- наличии парковки и количестве этажей под домом;

- наличии неисправностей и серьезных дефектов объекта, необходимости в проведении ремонта;

- состоянии всего здания, в котором располагается квартира;

- дальности нахождения транспортной развязки;

- стоимости одного квадратного метра;

- прилегающей инфраструктуре.

Также к отчету должны быть приложены подробные фотографии объекта и схема проезда к нему.

Где заказать оценку квартиры для ипотеки в «Сбербанке» и «ВТБ 24»: список организаций

На сегодняшний день стоимость оценки квартиры для «Сбербанка» составляет около 3 тысяч рублей, однако в случае выезда оценщика в удаленные регионы цена может увеличиваться почти вдвое. Стандартный срок проведения оценки – от одного до трех дней.

Аккредитованными «Сбербанком» оценочными компаниями являются такие организации, как:

- ООО «Центр Поддержки бизнеса»:

- адрес: город Москва, Косторамовский переулок, дом 3;

- телефон: +7 (495) 999-50-26.

- ООО «Центр «ИННОВАЦИЯ»:

- адрес: город Москва, Нижегородская, дом 29-33, корпус 15, офис 424;

- телефон: +7 (495) 698-60-37.

- ООО «Центр Консалтинга и Оценки-2000»:

- адрес: город Москва, улица Академика Скрябина, дом 21, офис 43;

- телефон: +7 (495)774-32-50.

- ООО «ЭкспертСервис»:

- адрес: город Москва, улица Новоостаповская, дом 5, строение 1;

- телефон: +7 (495)663-91-48.

- ООО «ДомоВед-Оценка»:

- адрес: город Москва, улица Ереванская, дом 26, корпус 1;

- телефон: +7 (985)805-58-48.

Список рекомендованных оценочных организаций и требования к оценщикам от банка «ВТБ24» можно найти на официальном сайте компании по ссылке https://www.vtb24.ru/wiki/company/loans/rating/.

В настоящий момент «ВТБ24» рекомендует обращаться к таким организациям, как:

- ООО «АДН Консалт –Международный центр оценки и финансовых консультаций»:

- адрес: город Москва, улица Большая Новодмитровская, дом 23, строение 6;

- телефон: +7 (495) 778-26-75.

- ООО «ООО «Коллиерз Интернешнл»:

- адрес: город Москва, Пресненская набережная, дом 10, блок С, 52-й этаж;

- телефон: +7 (495) 258-51-51.

- ООО Консалтинговая группа «Бизнес-КРУГ»:

- адрес: город Москва, Зубовский бульвар, дом 22/39;

- телефон: +7 (495) 648-91-79.

- АО «Международный центр оценки»:

- адрес: город Москва, улица Новая Басманная, дом 21, строение 1;

- телефон: +7 (499) 261-91-10.

- ООО «АСМ — Солюшнс»:

- адрес: город Москва, Измайловское шоссе, дом 71, строение 8;

- телефон: +7 (495) 943-25-59.

Как завысить оценку квартиры для ипотеки?

Как известно, на стоимость квартиры влияет множество факторов, в том числе:

- площадь;

- этаж;

- расположение;

- тип дома и год его возведения;

- состояние квартиры.

В то время как первые четыре показателя изменить невозможно, улучшить состояние квартиры – вполне реально. Чем лучше ремонт, тем выше стоимость квартиры. Однако следует понимать, что квартиры с нетиповым, дорогим дизайнерским ремонтом продать гораздо сложнее, поэтому в подавляющем большинстве случаев легкого косметического ремонта будет вполне достаточно для повышения стоимости квартиры. Смена сантехники, труб и прочего также может существенно повлиять на итоговый отчет оценщика.

Хотелось бы напомнить, что серьезные кредитные организации вроде «Сбербанка» работают только с надежными компаниями, поэтому «договориться» об искусственном завышении стоимости квартиры с оценщиком не получится.

Образец отчета об оценке квартиры для ипотеки

Ознакомиться с образцом итогового отчета об оценке квартиры можно по ссылке https://yadi.sk/i/mfHpmEmD3LaPkr .

Еще один информативный отчет располагается по адресу https://yadi.sk/i/iX5YcnwG3LaPnc .

Таким образом, оценка жилья – обязательный этап оформления ипотечного кредита, благодаря которому заемщик узнает действительную стоимость приобретаемого объекта, а кредитор получает информацию о том, насколько квартира ликвидна, и какую сумму кредита можно предоставить. Именно поэтому доверять данную процедуру следует только проверенным компаниям, которые не только добросовестно выполняют собственные обязанности, но и учитывают особенности оформления отчетов для таких банков как «ВТБ24» и «Сбербанк».

Вам помогла эта статья? Будем благодарны за оценку:

Отчет об оценке: ответы на популярные вопросы

Если вы покупаете, продаете или хотите застраховать недвижимость, вам наверняка понадобится отчет об оценке стоимости недвижимости. Отвечаем на самые популярные вопросы: что это, когда нужен, где заказать оценку и сколько стоит отчет.

Что такое отчет об оценке стоимости недвижимости

Отчет об оценке стоимости недвижимости — это документ, составленный независимой оценочной компанией в соответствии с Федеральным законом № 135-ФЗ «Об оценочной деятельности в РФ», который содержит информацию о рыночной стоимости объекта недвижимости.

Вы можете скачать пример отчета об оценке, чтобы узнать, как выглядит документ.

Зачем оценивать недвижимость

Отчет об оценке может понадобиться вам, если вы:

- Покупаете или продаете недвижимость

- Получили недвижимость по наследству

- Хотите застраховать квартиру

- Оформляете кредит под залог недвижимости

- Решаете спорные вопросы

Во всех этих случаях вам может потребоваться не только установить реальную стоимость квартиры, но и иметь документальное подтверждение стоимости. Для этого вы можете заказать оценку стоимости недвижимости в оценочной компании.

Оценка недвижимости онлайн

Если же вам не нужно иметь официальный документ с подтверждением стоимости недвижимости, но важно определить ее цену, воспользуйтесь сервисом «Анализ цены» от ДомКлик.

«Анализ цены» — это сервис онлайн-оценки стоимости квартир, основанный на реальных ипотечных сделках Сбербанка. Он поможет продавцам назначить адекватную цену и не упустить выгоду, а покупателям — не переплатить.

Зачем отчет банку

Отчет об оценке стоимости недвижимости необходим банку для определения рыночной стоимости вашей квартиры — ведь банк берет ее в залог. Отчет можно оформить онлайн — быстро и безопасно.

Оценка точно понадобится, если вы:

- рефинансируете ипотеку другого банка в Сбербанке

- купили в ипотеку Сбербанка квартиру на стадии строительства и дом наконец построен

- покупаете квартиру или жилой дом с земельным участком на вторичном рынке

Если вы купили квартиру или апартаменты в новостройке, обязательно предоставьте в банк отчет об оценке в течение 3 месяцев после сдачи дома в эксплуатацию, одновременно с полисом страхования недвижимости, но не позднее 36 месяцев с даты подписания кредитного договора. Подготовка отчета и передача его в банк в этом случае обязательны и предусмотрены условиями кредитного договора и Федеральным законом «Об ипотеке».

Также оценка может понадобиться при покупке квартиры на вторичном рынке в ипотеку Сбербанка.

На ДомКлик вы можете найти недвижимость, при покупке которой предоставлять отчет об оценке не придется. Такие квартиры отмечены значком «Ипотека без отчета об оценке».Подробнее о проекте можно узнать здесь: «Ипотека без отчета об оценке».

Документы для оценки квартиры

Список необходимых документов представитель оценочной компании сообщит вам после того, как уточнит информацию о недвижимости. Но есть ряд документов, которые понадобятся в обязательном порядке.

Для недвижимости на вторичном рынке:

- документы технической инвентаризации (технический паспорт или поэтажный план и экспликация на квартиру)

- выписка из ЕГРН или свидетельство о праве собственности

Для недвижимости на первичном рынке:

- договор долевого участия

- акт приема-передачи квартиры

- документы технической инвентаризации (технический паспорт или поэтажный план и экспликация на квартиру)

Где заказать оценку недвижимости

Заказывать отчет об оценке лучше в надежной оценочной компании с большим опытом работы и хорошими отзывами.

Если же вы покупаете квартиру в ипотеку Сбербанка, вам не придется искать надежную компанию. Вы можете заказать отчет об оценке в любой аккредитованной банком компании прямо на ДомКлик.

Аккредитация оценочной компании в Сбербанке — это показатель ее надежности. Кроме того, в этом случае вы можете быть уверены, что все требования к отчету об оценке будут соблюдены.

Как заказать оценку

Есть несколько вариантов.

Вариант 1: на ДомКлик

Если вы оформяете недвижимость в ипотеку Сбербанка, вы сможете заказать оценку в личном кабинете ДомКлик.

- Авторизуйтесь на ДомКлик

- Перейдите в личный кабинет, вы увидите баннер «Закажите отчет об оцене недвижимости»

- Оплатите услугу

Вариант 2: менеджер закажет отчет для вас

Если вы оформяете недвижимость в ипотеку Сбербанка, отчет об оценке может заказать для вас менеджер.

- Авторизуйтесь на ДомКлик

- Позвоните или напишите менеджеру — сообщите о том, что хотите заказать отчет об оценке

- Получите от менеджера договор на оценку и ссылку на оплату, оплатите услугу

Вариант 3: в оценочной компании

Подойдет в любой ситуации — если вы только оформляете или уже оформили ипотеку Сбербанка.

- Авторизуйтесь на ДомКлик

- Зайдите на страницу «Поиск оценочных компаний» на ДомКлик

- Введите адрес квартиры, чтобы узнать, какие оценочные компании работает по этому адресу

- Выберите компанию из появившегося списка

- Нажмите на кнопку «Получить консультацию» — и мы соединим вас с оценочной компаний безопасно и бесплатно

- Обсудите условия и — если они вам подходят — закажите отчет напрямую в выбранной компании

- Оплатите услугу

Что будет после заказа и оплаты отчета

Если вы заказали отчет об оценке в личном кабинете ДомКлик или через менеджера, после оплаты с вами свяжется представитель оценочной компании. Вы сможете выбрать удобное время для встречи. Специалист приедет на объект, осмотрит его и сделает фото, а после — подготовит отчет об оценке недвижимости.

Как получить готовый отчет об оценке

- При заказе отчета через ДомКлик вам ничего не нужно будет делать дополнительно.

- Если вы покупаете квартиру в ипотеку Сбербанка

- Готовый отчет об оценке, подписанный электронной подписью оценщика и/или представителя оценочной компании, автоматически отправляется в банк, а вы сможете скачать его в личном кабинете ДомКлик — никаких лишних поездок.

- Если вы заказываете отчет для себя

Готовый отчет вы получите на электронную почту, указанную при заказе услуги. Отчет будет подписан электронной подписью оценщика и/или представителя оценочной компании.

Сколько стоит оценка

Примерную стоимость отчета об оценке в вашем городе вы увидите на ДомКлик на странице сервиса после ввода адреса.

В среднем же стоимость отчета составляет от 3 до 6 тысяч рублей. Точную стоимость вы сможете узнать в оценочной компании. Она зависит от региона, города и типа недвижимости и не зависит от оценочной компании.

Кто оплачивает оценку: продавец или покупатель

По традиции, оценку оплачивает та сторона, которой отчет необходим. Чаще всего, эта сторона — покупатель. Но ни один из законодательных актов не регламентирует — кто именно должен оплачивать оценку недвижимости.

Тем не менее, если вы покупаете квартиру в ипотеку Сбербанка, оплачена она должна быть со счета покупателя. При этом, если вы покупатель, и вам удастся договориться с продавцом о том, что он оплачивает оценку полностью или частично — для банка имеет значение только счет, с которого оплачена оценка, а не то, как именно об оплате договорились стороны.

Срок подготовки оценки

Средний срок подготовки отчета об оценке — 3 дня. Отчет об оценке в электронном виде готовится быстрее, чем отчет на бумажном носителе и при этом имеет ту же юридическую силу.

Если вы заказываете отчет об оценке на ДомКлик, вы можете быть спокойны: вам не придется ничего переделывать — отчет подготовят в соответствии с требованиями банка.

Срок действия отчета об оценке

Отчет действителен в течение 6 месяцев с даты его составления.

Отчет об оценке квартиры для получения ипотеки: что это такое, а также сколько действует документ?

Когда с недвижимостью производятся операции по отчуждению прав (продажа, дарение, обмен и так далее), обеим сторонам сделки чаще всего нужен отчет об оценке недвижимости. Это особенно актуально при получении ипотеки — тогда отчет просто становится обязательным.

Но у новичков в бизнесе недвижимости появляется множество вопросов: как выглядит этот отчет, сколько он действителен, как составляется и что в себе содержит? На эти вопросы мы постараемся ответить в настоящей статье.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-29-87. Это быстро и бесплатно!

Показать содержание

Понятие отчета об оценочной стоимости жилого помещения

Отчет о проведении оценки — это документ, получаемый после анализа недвижимости аккредитованными оценочными компаниями.

В документе указывается реальная стоимость жилья на основании объективных данных — производимых в квартире планировок, общего состояния недвижимости, состояния многоквартирного дома в целом и так далее, то есть всех данных, которые могут повлиять на конечную стоимость жилья.

Для получения ипотеки данный документ обязателен, иначе банк откажет в выдаче кредита. Более того, оценочная стоимость недвижимости должна быть указана в договоре согласно ст. 9 Федерального закона от 16.07.1998 N 102-ФЗ. Отчет нужен и банку, и заемщику, т. к. продавец теоретически может скрывать невыгодные для него сведения о недвижимости, а проведение оценки поможет это обнаружить.

Для чего нужна оценка недвижимости и можно ли обойтись без неё — мы разбирали в данном материале, а как проходит процедура и какие нужны документы для оформления, можно узнать здесь.

Как выглядит результат экспертизы?

Документ представляет собой несколько таблиц с определением поставленной задачи, перечислением технических данных и других сведений, а затем масштабным анализом реальной стоимости жилья с учетом сложившейся на данном рынке ситуации.

В составе документа обязательно (ст. 11 Федерального закона от 29.07.1998 N 135-ФЗ) должны быть перечислены методы проведения оценки, перечень бумаг, на данные которых опиралась оценочная компания, анализ цен на рынке недвижимости и, наконец, итоговые выводы. Также в нем должны содержаться главы «Согласование результатов и заключение о рыночной стоимости» и «Заявление оценщика».

Форма отчета призвана удовлетворить запросы одновременно банка-кредитора, продавца и покупателя.

Необходимо отметить, что у каждого банка свой регламент к форме отчета оценочной компании. Поэтому у каждого банка имеется список аккредитованных компаний, делающих отчет по заранее установленной необходимой форме; заемщик может обратиться и к «банковским» оценочным компаниям, и к независимым оценочным компаниям.

В первом случае плюс в том, что отчет банк примет сразу, без каких-либо поправок; во втором случае плюс в том, что независимые оценочные компании часто идут навстречу клиенту, чтобы добиться его лояльности. Выбор, к какой именно компании обратиться, в конечном счете зависит только от заемщика.

Содержание

- В главе «Основные положения» указываются цель и задачи оценки. Пункт по большей части необходим юридическим лицам, в особенности банку — определение целей помогает отклонить возможные претензии о, например, необъективном подходе к изучению рынка.

- Подробное техническое описание помещения, а также его общие характеристики.

Данные заполняются с опорой на документы правообладателя собственности: технический паспорт, выписку из ЕГРН или кадастровый паспорт, а также другие данные из БТИ помимо тех.паспорта, если таковые имеются.

- Описание процесса анализа рынка недвижимости с подробным перечислением этапов: осмотр оцениваемой недвижимости, беседа с правообладателем собственности, исследование рынка недвижимости в данной конкретной ситуации и так далее.

- Ссылки на нормативные документы, перечень которых пишется в пункте «Используемая литература и источники».

Это:

- необходимо для полного соблюдения регламента;

- указывает на легитимный характер всей деятельности компании;

- подтверждает действительность итоговых выводов.

Подавляющее большинство оценочных компаний ссылаются на одни и те же документы: Федеральный закон от 29 июля 1998 г.

№ 135-ФЗ, Федеральные стандарты оценки от 20.07.2007 ФСО №1 (№256)— ФСО № 3 (№254), Стандарты СРОО «Экспертный совет». Также компании ссылаются на Гражданский Кодекс РФ часть I—II, и в целом на Конституцию РФ.

- Изложение методов оценки. Среди методов оценочных компаний выделяются три основных: сравнительный или аналоговый, доходный и затратный методы. Чаще всего используются все три метода для составления наиболее объективного мнения о стоимости недвижимости, но в некоторых ситуациях достаточно двух или даже одного.

Справка: некоторые банки для выдачи ипотеки требуют, чтобы в отчете о проведенной оценке были указаны какие-либо конкретные, в зависимости от желаний банка, методы оценки. Заемщику необходимо это учитывать перед тем, как обращаться к независимым оценочным компаниям.

- Сведения о заказчике и исполнителя, их реквизиты. Помимо паспортных данных и банковских реквизитов, компания также указывает, какой у нее стаж деятельности на рынке оценочных услуг.

Скачать образец отчета об оценке квартиры для ипотеки

Зависит от оценочной компании. На официальном сайте выбранной организации практически всегда указано, в течение какого срока изготовляется документ; среднее значение — 2-3 дня с максимальным сроком в пять дней с момента заключения договора между компанией и клиентом. Однако, существует возможность изготовления отчета в срочном порядке, то есть в течение суток.

Такая услуга стоит значительно дороже, чем обычная: если стандартная процедура обходится в 3000 рублей для регионов и 5000 для Москвы или Санкт-Петербурга, то ускоренное изготовление отчета обойдется в 6000-7000 рублей для регионов и 10000 для городов федерального значения.

Каков срок действия документа об анализе недвижимости или земли?

Ответ на вопрос, сколько действует отчет, можно найти в ст. 12 Федерального закона от 29.07.

1998 N 135-ФЗ; согласно данному закону, документ о проведенной оценке действителен в течение шести месяцев с даты составления отчета.

При этом неважно, что именно подвергалось оценке — дом, квартира или земля; в законе указано, что актуальность документа сохраняется в течение шести месяцев для любого оцененного объекта.

Статья 12 Федерального закона от 29.07.1998 N 135-ФЗ. Достоверность отчета как документа, содержащего сведения доказательственного значения

Итоговая величина рыночной или иной стоимости объекта оценки, указанная в отчете, составленном по основаниям и в порядке, которые предусмотрены настоящим Федеральным законом, признается достоверной и рекомендуемой для целей совершения сделки с объектом оценки, если в порядке, установленном законодательством Российской Федерации, или в судебном порядке не установлено иное.

Итоговая величина рыночной или иной стоимости объекта оценки, определенная в отчете, за исключением кадастровой стоимости, является рекомендуемой для целей определения начальной цены предмета аукциона или конкурса, совершения сделки в течение шести месяцев с даты составления отчета, за исключением случаев, предусмотренных законодательством Российской Федерации.

Что делать, если стоимость ниже рыночной и суммы займа?

Так случается в ситуации, когда продавец искусственно завысил стоимость жилья — например, скрыл факт проводимых в прошлом планировок. Иногда бывает, что самого продавца «обманули» несколько лет назад, когда он сам покупал недвижимость. В любом случае низкая оценочная стоимость усложняет получение ипотеки.

Чаще других низкую оценочную стоимость выдают аккредитованные оценочные компании из «банковского списка». Они заинтересованы в сохранении хороших отношений с банковскими организациями, т. к.

банки регулярно приводят компаниям клиентов.

А так как банку выгоднее всего невысокая стоимость жилья (минимизируются риски, уменьшается сумма кредита и так далее), соответственно, аккредитованные банком оценочные компании часто идут им навстречу.

Выход есть: банк примет любой отчет о проведенной оценке, лишь бы он был сдан в срок и соответствовал установленному в банке регламенту. Таким образом, если какая-либо компания указала в отчете низкую оценочную стоимость, всегда есть возможность обратиться к ее конкурентам.

Главное — попросить их использовать иные методы оценки, если это возможно. В случае, если с использованием иных методов оценочная стоимость окажется на уровне или даже выше рыночной, и при этом документ о проведенной оценке будет в рамках банковского регламента, отчет будет принят сотрудниками банка.

Единственный минус данного способа — заемщику придется дополнительно потратиться на новые отчеты.

К тому же сроки изготовления итогового документа, который в конечном счете будет отнесен заемщиком в банк, могут сильно увеличиться из-за траты времени на другие компании.

Поэтому есть смысл «бегать» от компании к компании только в том случае, если высокая оценочная стоимость заемщику действительно важна, если без нее сама идея получения ипотеки уже не кажется выгодной.

Что необходимо предпринять дальше?

К проведению оценки недвижимости заемщик приступает только после получения предварительного одобрения кредита.

Ему дается определенное время — у большинства банков не более трех месяцев, — в течение которых заемщик должен принести отчет о проведенной оценке и документы продавца (кадастровый паспорт или выписка из ЕГРН, технический паспорт и тому подобное, заранее регламентированное банком).

Как только заемщик приносит сотрудникам банка отчет и документы продавца, они проходят тщательную проверку службой безопасности банка. На основании документа о проведенной оценке выносится окончательное решение по кредиту. Корректируются условия договора, сумма займа и так далее. На рассмотрение документов и корректировку договора уходит в среднем 3-5 рабочих дней.

По окончанию рассмотрения заявителю предлагают явиться в банк и подписать окончательный ипотечный договор, после чего оплачивается первоначальный взнос; право на владение недвижимостью переходит к покупателю сразу, как только ипотечная сделка регистрируется в Росреестре, но на собственность тут же накладывается обременение.

Отчет об оценке недвижимости — очень важный документ, ведь именно основании перечисленных в нем данных выносится окончательное решение по ипотечному займу. При этом, по состоянию на 2018 год, рынок оценочных услуг несколько перегрет, из-за чего в нем развилась жесткая конкуренция, борьба буквально за каждого клиента.

Это приводит к небольшому формализму — так, например, если итоговый результат одной компании клиенту не понравился, он запросто может обратиться в другую контору и получить там куда более приемлемый отчет.

Но благодаря этому и без того нелегкая жизнь заемщика хоть немного, но облегчается; если же относиться к документу об оценке серьезно, то этот этап в процессе оформления ипотеки вообще окажется самым легким и простым.

Фотографии из отчета об оценке. В отчете фигурируют копии всех документов, а также фотографии всех деталей квартиры, включая пол и светильники

Фотографии из отчета об оценке. В отчете фигурируют копии всех документов, а также фотографии всех деталей квартиры, включая пол и светильники Объем хорошо сделанного отчета — не менее 40 страниц

Объем хорошо сделанного отчета — не менее 40 страниц Отчет распечатывают, брошюруют и обязательно прошивают

Отчет распечатывают, брошюруют и обязательно прошивают Дом обязательно проверяют по базе домов под снос или реконструкцию

Дом обязательно проверяют по базе домов под снос или реконструкцию